独家揭秘!非高仿正品中华烟批发一手货源,高品质低价抢购!

独家揭秘!非高仿正品中华烟批发一手货源,高品质低价抢购!

更新时间: 浏览次数: 258

【华创食饮|深度】掘金东南亚能量饮料市场:潜力剖析与路径展望

一、根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。

报告摘要

引言:优质成长性赛道,龙头全球化掘金。能量饮料作为功能性品类之一,当前在全球多数国家属于成长性赛道,龙头在夯实国内市场后全球化进一步打开空间的路径,已有红牛、Monster、燃力士等珠玉在前。回看国内,东鹏大单品高增、第二曲线崛起的同时,亦拟落子东南亚开启出海第一站。本报告深入分析东南亚能量饮料市场现状与拓展机会,并展望东鹏潜在空间、提出策略建议。

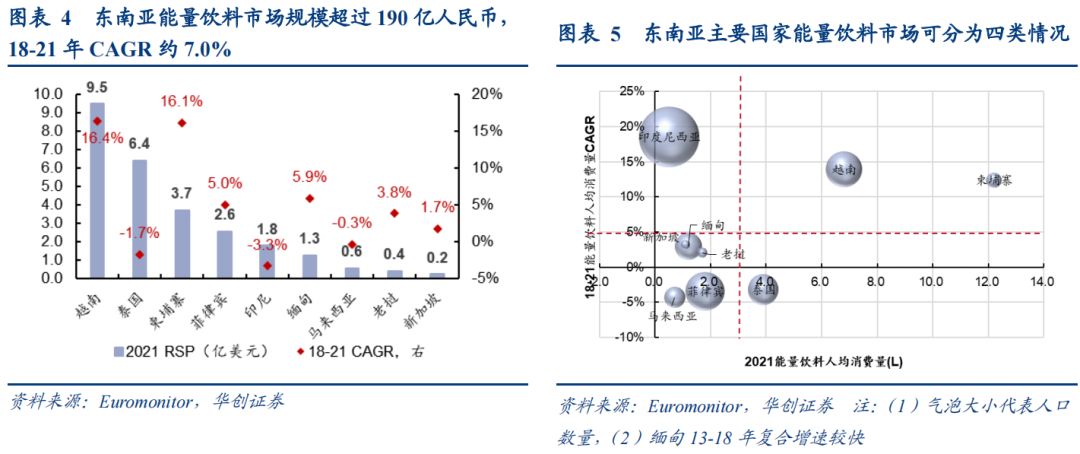

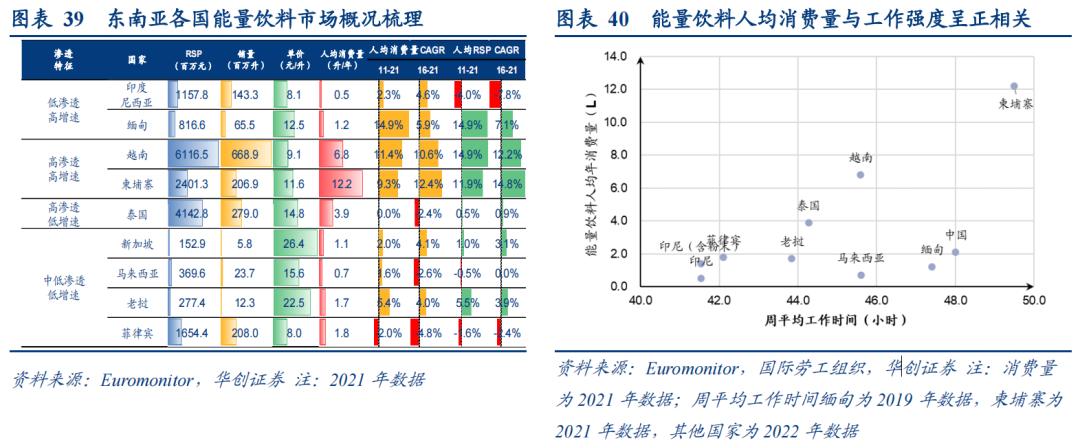

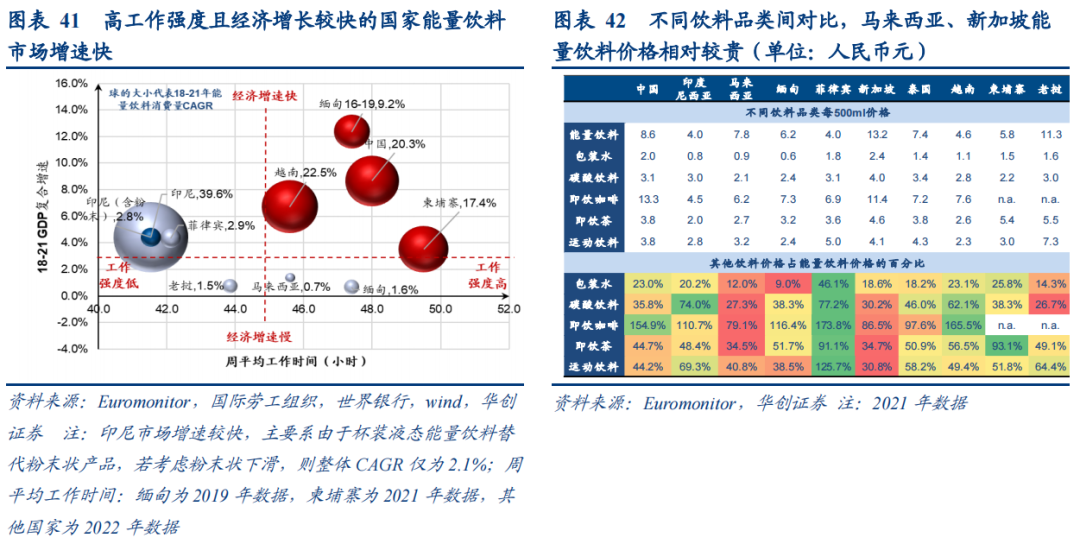

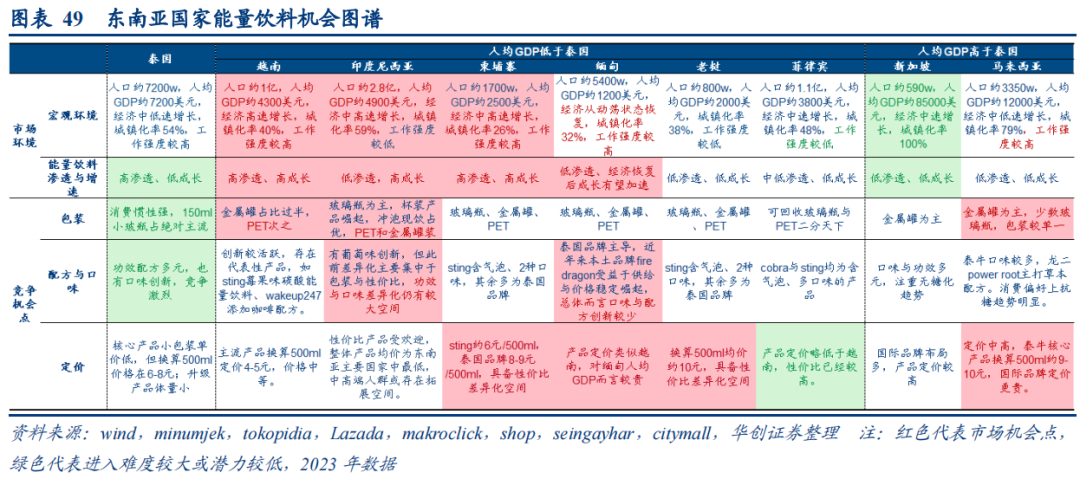

市场概况:两百亿市场中高速扩容,工作强度、经济增速亦是核心变量。东南亚人口红利充足、经济中高速增长,欧睿数据显示2021年能量饮料市场RSP约190亿人民币,3年CAGR 7.0%接近于中国(9.5%)。发展中国家提神诉求主要来自工作、学习及部分娱乐,市场规模也相应体现为:一是工作强度决定渗透水平,二是经济增速影响扩容速度。落地到国家层面:1)越、泰、柬规模位列前三,主要系高工作强度下人均年消费量分别高达13.0/8.0/4.5L,其中泰国已较成熟,而越、柬则在经济发展驱动下以高单-双位数CAGR扩容。2)印尼、缅甸(政治动荡前)属于低渗透、高增速的高潜市场,且本土强势品牌不多。3)而其余国家则属于“中低渗透且低增速”:新、马经济相对发达,但售价较贵、缺乏品类竞争力,且注重健康降糖,菲律宾本土工作强度不高、工业化发展较弱等或拖累扩容步伐。

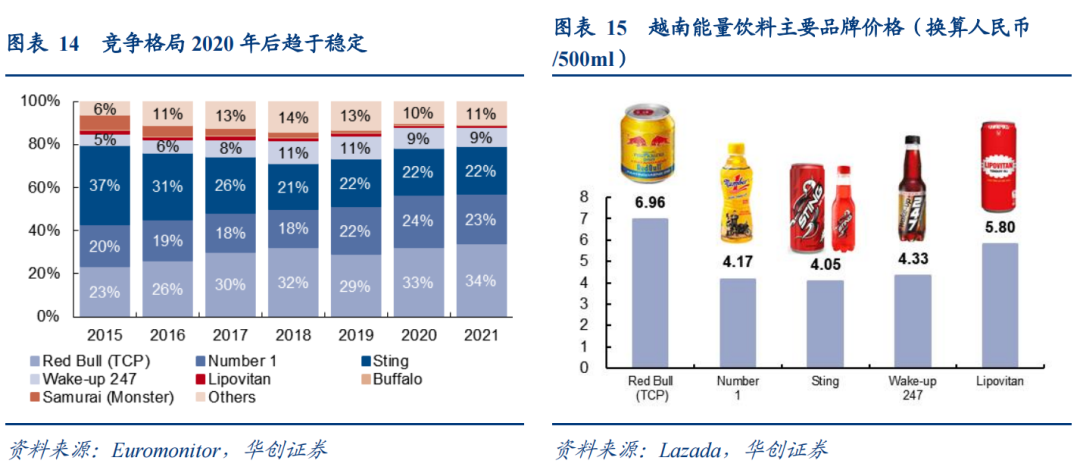

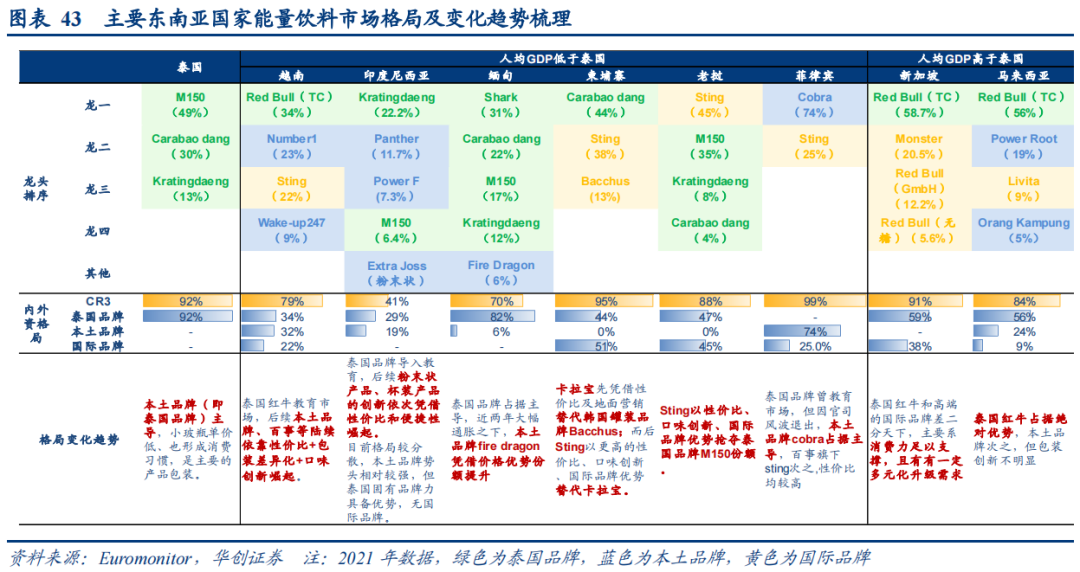

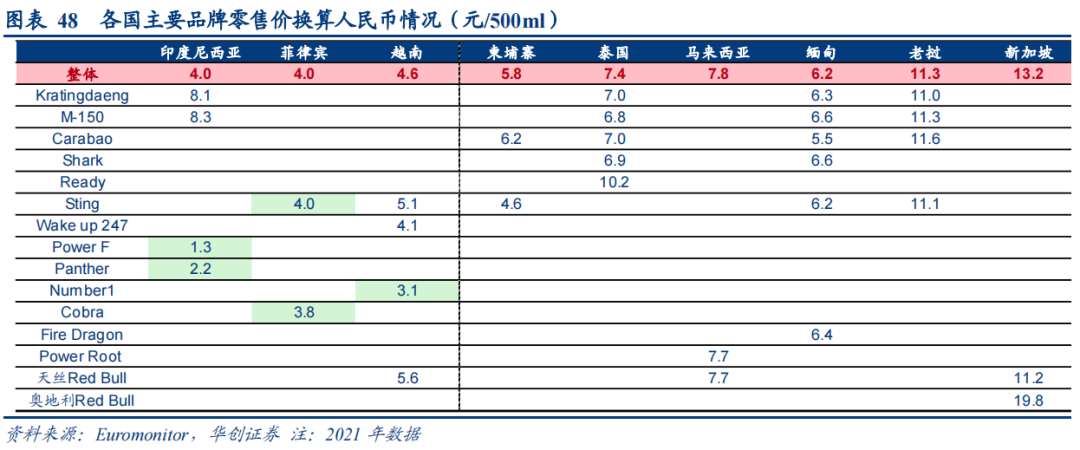

格局演绎:泰国品牌先发布局,百事Sting及其他本土品牌差异化崛起。东南亚能量饮料一线龙头企业包括天丝(泰)、百事(美)、Osotspa(泰)与卡拉宝(泰)。这些公司资源聚焦、综合实力强、进行跨国经营。由于泰国是东南亚能量饮料的发源地,故三大泰国品牌在本土市场竞争激烈,并早期出口推动其余国家品类渗透、具备先发优势。而其在海外市场相对单一的包装/口味、较贵的定价,也留出本土化创新空间。因此,人均GDP低于泰国的各大市场(越/柬/老/菲),跨国品牌百事Sting依托性价比+碳酸化口味创新+渠道优势崛起成功位列东南亚第二品牌,Cobra、Power F、Number1等也大多通过差异化在本土市场争得一席之地。而在经济发展水平较高的市场(马/新),天丝通过Red Bull品牌构筑消费基本盘,其余玩家定价亦相对较高。

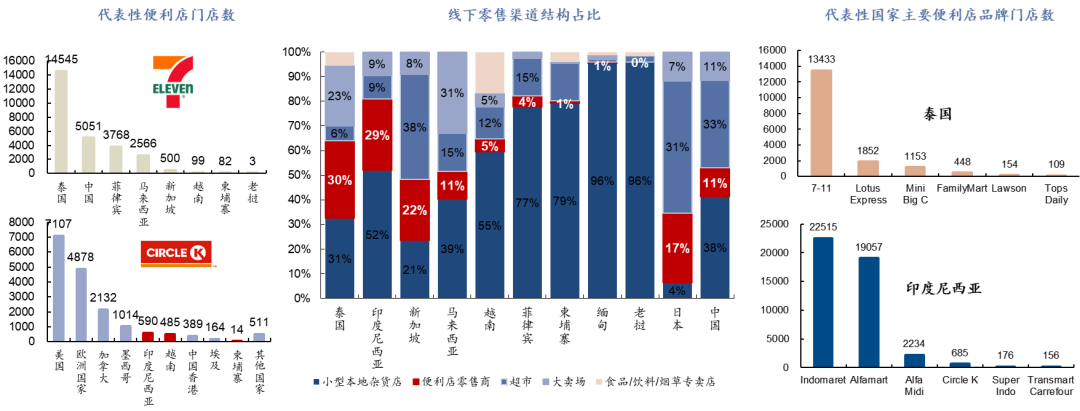

东鹏潜力与策略:中期出厂规模可看40亿,建议优选成长、差异突围。东鹏在国内高增的基础上,明确提出出海战略,我们结合龙头竞争优势与东南亚市场具体情况展望空间与策略。空间上:东南亚市场差异化机会充足,其中越/柬/印扩容beta强劲,东鹏出海战略坚决,性价比+中国优质品牌定位下,或有望成为类似百事Sting的跨国性龙头,测算中长期能量饮料有望贡献近40亿收入增量,成为全球化布局第一站。策略上:1)市场选择,建议重点布局人口数量多且快速扩容的印尼、越南、柬埔寨市场,而泰国市场成熟竞争激烈、新加坡体量小且国际品牌占优,预计机会有限;2)产品定位,建议在消费价格偏高的柬/马/老性价比切入,而已有性价比产品流行的印/越/菲/缅,则贴近主流价并突出包装/口味/营销差异化,此外,可考虑通过大包装+清淡口味捕捉同时有提神和解渴需求的消费者。3)渠道端,一是7-11等连锁业态在印/马/泰普及度高,可快速进入放大品牌声量;二是重视传统渠道,针对渠道复杂度较高的地区,与当地企业合作共赢。

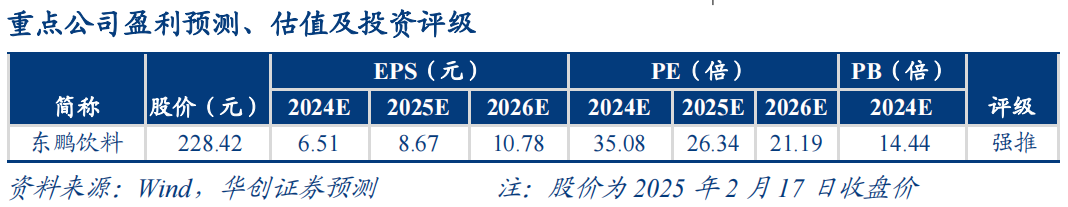

投资建议:能量饮料优质赛道,出海更显空间广阔,建议紧握龙头东鹏。饮料赛道兼具高消费粘性与长景气周期,在大部分消费品进入中低速增长时代的背景下,随功能性认知持续渗透仍保持亮眼增势,且中长期通过迈向全球化,高成长持续性有望进一步强化。年内来看,成本端PET低位、白砂糖价格下行则利好业绩释放。标的上,建议紧握龙头东鹏,国内持续引领能量饮料扩容、第二曲线快速放量,前瞻落子东南亚、志在全球化,维持目标价250元与“强推”评级。

风险提示:海外扩展不及预期,原材料成本上涨,部分数据估算或存在误差等。

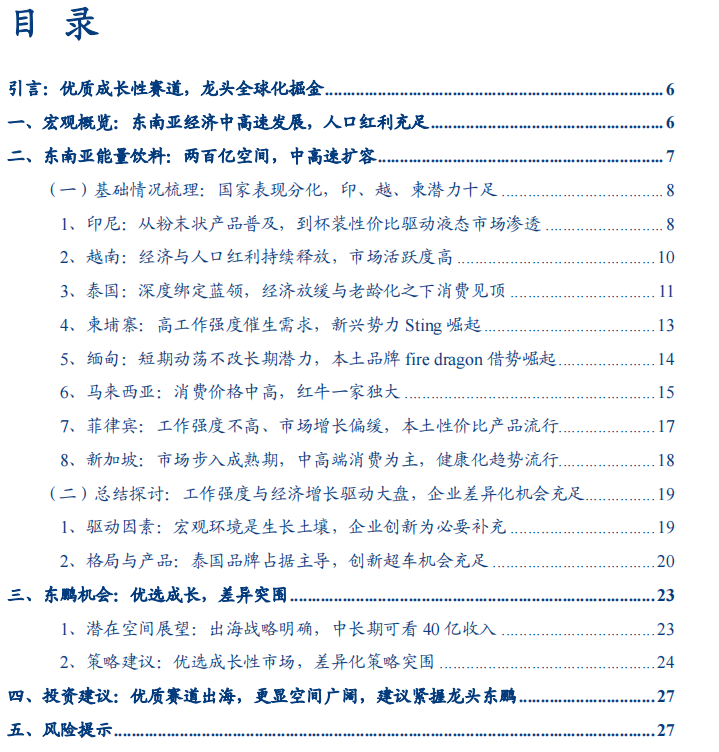

报告目录

正文部分

引言:优质成长性赛道,龙头全球化掘金

能量饮料作为功能性品类之一,当前在全球多数国家属于成长性赛道,龙头在夯实国内市场后全球化进一步打开空间的路径,已有红牛、Monster、燃力士等珠玉在前。回看国内,东鹏大单品高增、第二曲线崛起的同时,亦拟落子东南亚开启出海第一站。在此背景下,本篇报告主要讨论以下三方面问题:

1、规模上,东南亚各国能量饮料渗透与成长有何特征,核心驱动是什么?

2、竞争上,东南亚各国能量饮料的格局情况,演绎路径有何规律?

3、东鹏在东南亚的潜在拓展空间如何展望,发展策略建议?

一、宏观概览:东南亚经济中高速发展,人口红利充足

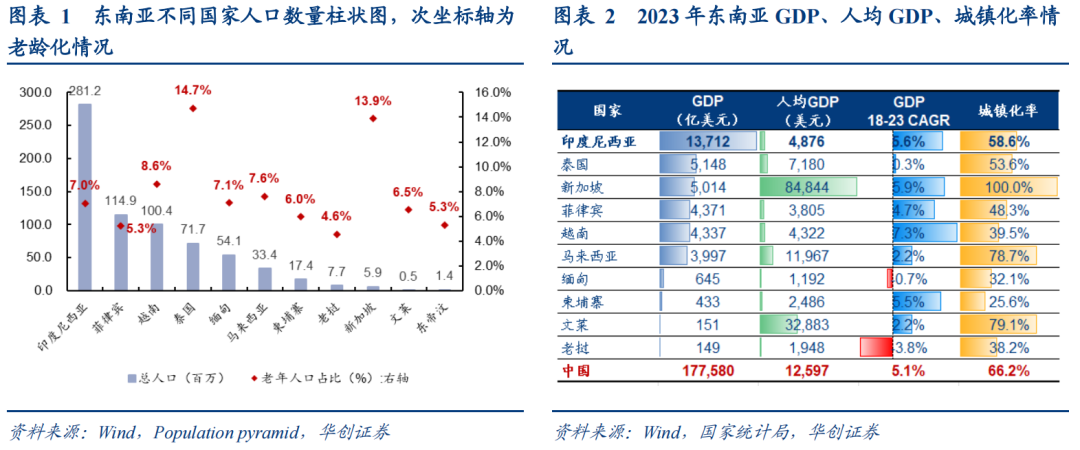

东南亚由11个国家组成,多数为发展中国家,人口结构普遍较年轻。东南亚主要由11 个国家构成,根据世界银行数据,2023 年东南亚整体GDP约3.80万亿美元,总人口数为6.9亿人,其中印尼、泰国、新加坡、菲律宾、越南、马来西亚六国合计GDP/总人口占比分别达96%/88%。从经济发展角度,新加坡、文莱、马来西亚人均GDP达1.1万美元以上,且城镇化率75%+,相对较成熟,其余国家均为发展中国家;人口结构方面,除泰国与新加坡以外,老龄人口占比均不到10%,人口结构较年轻。

印尼为东南亚人口与经济第一大国,城镇化与人口红利正在释放。印尼人口/经济体量分别占东南亚的40.8%、36.1%,是东南亚人口与经济第一大国。2023年其人均GDP不到5000美元,仍有较大发展空间,且18-23年GDP复合增速约5.6%,处于中高速增长阶段。同时,印尼65岁及以上人口占比仅为7.0%,人口结构相对年轻。预计人口红利驱动下,随着经济发展与城镇化率提升,印尼消费市场有望释放可观潜力。

东南亚普遍出台外资招商政策,印尼经济特区模式较成熟,外资经营环境良好。东南亚各国普遍出台外资招商引资政策,其中印尼通过经济特区形式落地,特区内企业投资额达到一定规模,即可享受从税收到海关、劳动力、土地、许可证等多方面的优惠政策。截至2023年,当地已经设立并正式运营了20个经济特区,其中位于中爪哇的Kendal经济特区,覆盖纺织服装、汽车、家具、电子、食品、物流等产业,中资企业约占入园企业的41%。东南亚其他国家中,泰国通过BOI认证、马来西亚通过清真认证后,可享受较大幅度优惠;缅甸目前建设并运营了3个经济特区,越南经济特区则主要分为工业区和口岸经济区,不过不同区域的联动性以及优惠力度不及印度尼西亚。

二、东南亚能量饮料:两百亿空间,中高速扩容

能量饮料:根据欧睿数据,2021年零售规模近200亿,整体呈中高速增长。东南亚整体零售规模约190亿人民币,18-21年复合增速约7.0%,接近于中国。我们将东南亚主要国家按能量饮料的渗透率和增速,细分为四类:

高渗透高增速(越南、柬埔寨):共性是工作强度高、经济与城镇化迅速发展,越南人口体量较大,柬埔寨较少。

高渗透低增速(泰国):东南亚能量饮料发源地、工作强度高,但经济增长放缓、人口结构相对老化,蓝领人群见顶且消费人群未实现有效扩容。

低渗透高增速(印尼、缅甸):共性是经济中高速增长,人口结构年轻。

中低渗透且低增速:其中新加坡、马来西亚经济相对发达,共性是能量饮料价格较贵、缺乏品类竞争力,且消费者注重健康降糖;菲律宾人均消费量已与我国类似,但预计本土工作强度不高、工业化发展较弱等原因或限制市场继续扩容的空间。

后文中,我们选取东南亚7个代表性市场进行详细分析。

(一)基础情况梳理:国家表现分化,印、越、柬潜力十足

1、印尼:从粉末状产品普及,到杯装性价比驱动液态市场渗透

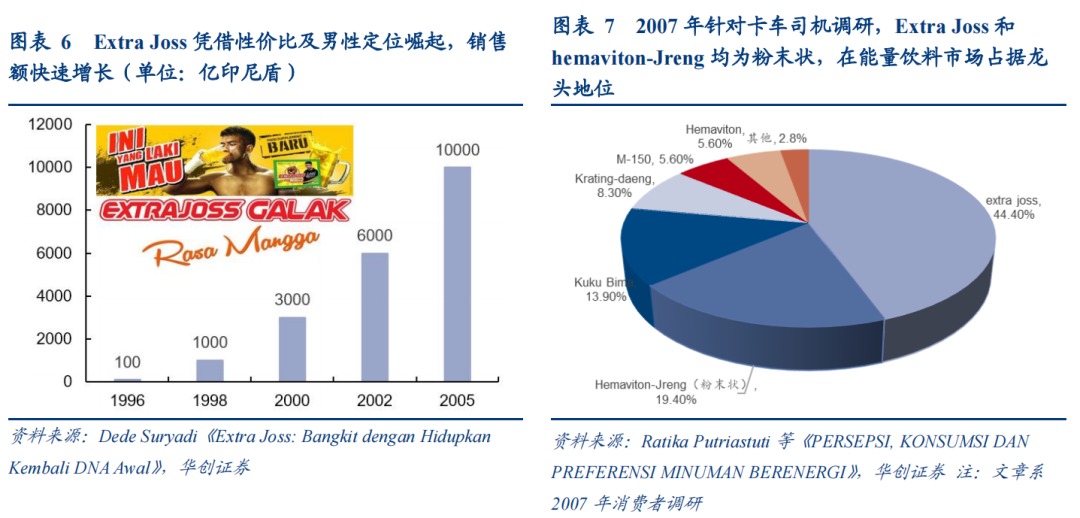

萌芽期液态产品日本Lipovitan与泰国Krating daeng占据主导,90年代起以Extra Joss为代表的粉末状等产品凭借性价比崛起。印尼能量饮料市场发展早期由日本与泰国产品主导,先是Lipovitan(大正力保健)早期通过与印尼本土的Kalbe Farma公司合作引入能量饮料品类,而后泰国Krating daeng(天丝红牛)进入并主导市场。直至1994年,BT公司(主业健康功能食品,粉剂是核心产品)推出Extra Joss,定位世界上第一款泡腾粉形式的能量饮料,相对传统瓶装产品更具性价比,经典口号“这就是浓缩精华,为什么要花钱在瓶子上?”暗讽瓶装Krating daeng价格较贵,同时营销上围绕男性气质展开。受益于性价比与精准的消费群体定位,Extra Joss销量快速增长并带动粉末状能量饮料市场扩容。

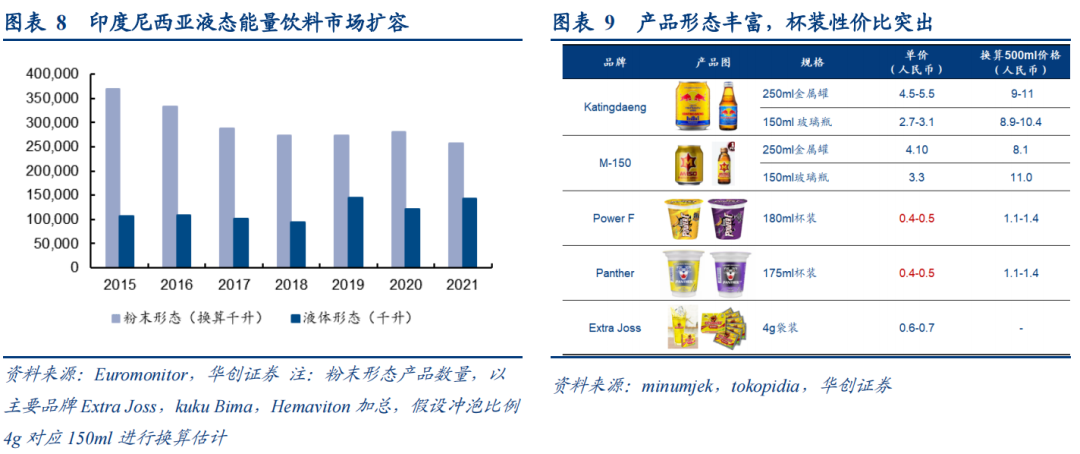

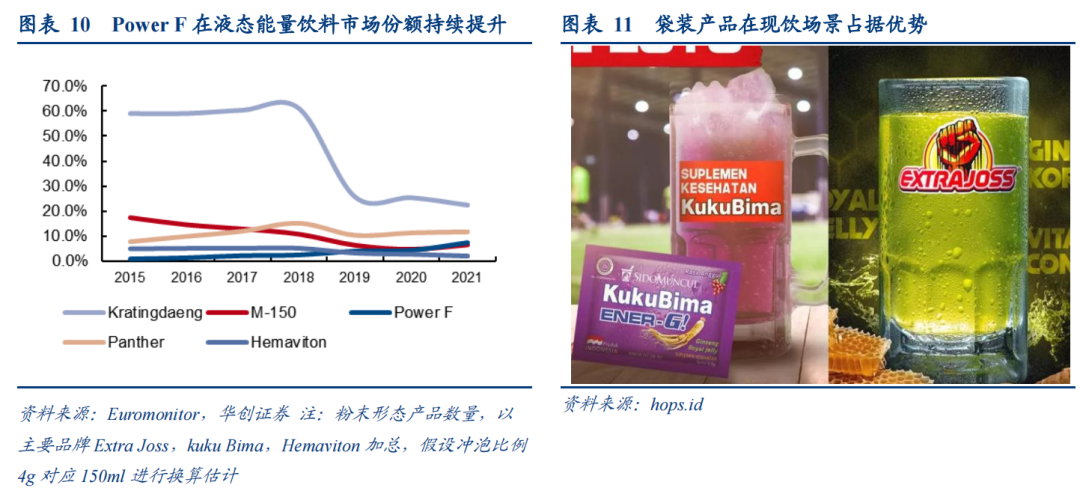

液态市场扩容,格局走向分散,杯装产品依靠性价比与普适性定位崛起。根据欧睿数据,印尼液态能量饮料产品18-21年销量CAGR约15%,其核心消费人群是从事农业、建筑和长途驾驶等体力要求高的工作的成年男性,对产品价格较为敏感。近年来,Power F、Panther等杯装产品份额提升主要系:①突出的性价比契合低收入群体与年轻人需求(一杯175/190ml,约1000印尼盾,换算人民币仅约0.5元),②产品普适性较强,葡萄和混合水果味的含糖饮料,除功能性以外,也有消费者出于解渴需求购买,可与即饮茶以及果汁饮料竞争。同时,杯装产品由于饮用更加便捷,也抢夺了一部分粉末状产品的市场,但粉末状产品在现饮场所仍占据主导地位(如街边小摊、餐馆、好友游戏聚饮等)。

2、越南:经济与人口红利持续释放,市场活跃度高

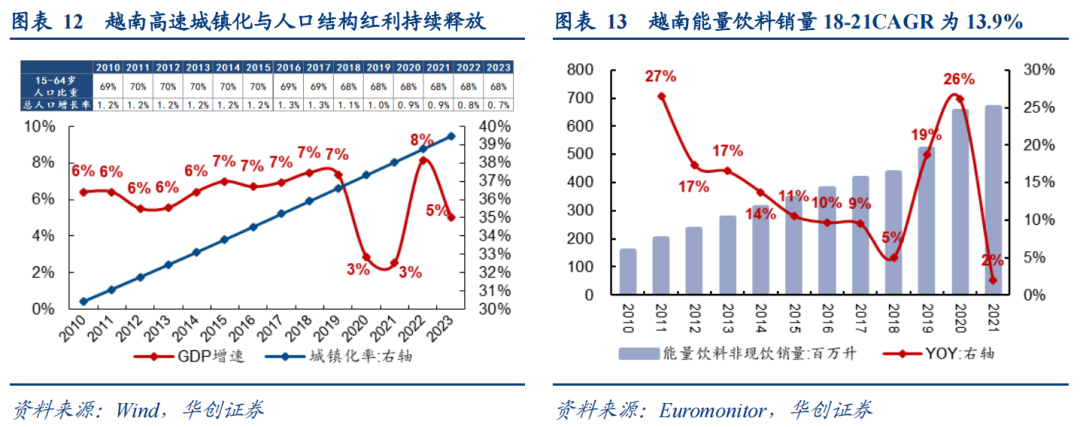

劳动密集型产业驱动经济高速发展,人口数量较多且仍具备增长红利。越南2023年人均GDP约4322美元,电子、纺服等加工出口业是其经济增长核心动力之一,尤其18年中美贸易摩擦后,外资向越南转移建厂进一步促进经济发展,18-23年GDP CAGR 7.3%位居东南亚所有国家之首。同时,越南人口数量在东南亚排名第三,数量稳步增长且人口结构较年轻。

蓝领提供基本盘,人群场景进一步拓展,能量饮料市场高渗透、高增速。人口红利支撑下劳动力密集型快速发展、人均收入稳步增长,同时城镇化率持续提升之下,居民整体节奏更快、工作压力更大,因此能量饮料不仅拥有良好的蓝领基本盘,也逐步拓展至学习、驾驶、加班、熬夜等各方面,覆盖白领和学生群体,从而实现高渗透、高增长。如Number 1将校园篮球运动融入广告营销,Sting与Arena of Valor手游合作推出定制版产品与越南的Z世代建立联系。根据 DI Marketing(越南)2016 年的一项研究,越南大城市中有多达26%的消费者每周饮用能量饮料2-3次,12%的人每隔天饮用一次。而欧睿数据显示,越南2021年人均能量饮料消费量为6.8升/年,且过去18-21年CAGR约为13.9%。

从传统泰国品牌主导到包装、口味创新,四大玩家竞争较为激烈,中高端与性价比产品并存。高渗透与高增速背景下,越南能量饮料市场竞争活跃,龙一天丝红牛代表传统黄色、甜味主要针对男性的产品,作为市场教育者品牌力突出,2021年销量份额34%左右。Number1与Sting以售价不到罐装产品的一半,配合大力营销广告、消费者中奖活动等,占据23%左右的份额。百事集团旗下的Sting在2003年上市Sting Strawberry,通过口味创新与红牛和Number1两大竞对形成差异化(红色、与碳酸结合、甜味更淡、解渴属性与普适性更强),配合百事支撑的强营销与渠道实现放量。Wake-up 247为龙四,其在2014年将咖啡与能量饮料结合,针对工人和长途司机等能量消耗大户提供双重提神效果。价格方面,越南市场高端市场与大众市场并存,红牛作为罐装产品代表定价中高端,每500ml约6-7元人民币,而Number1与Sting均有PET包装,且性价比更加突出。

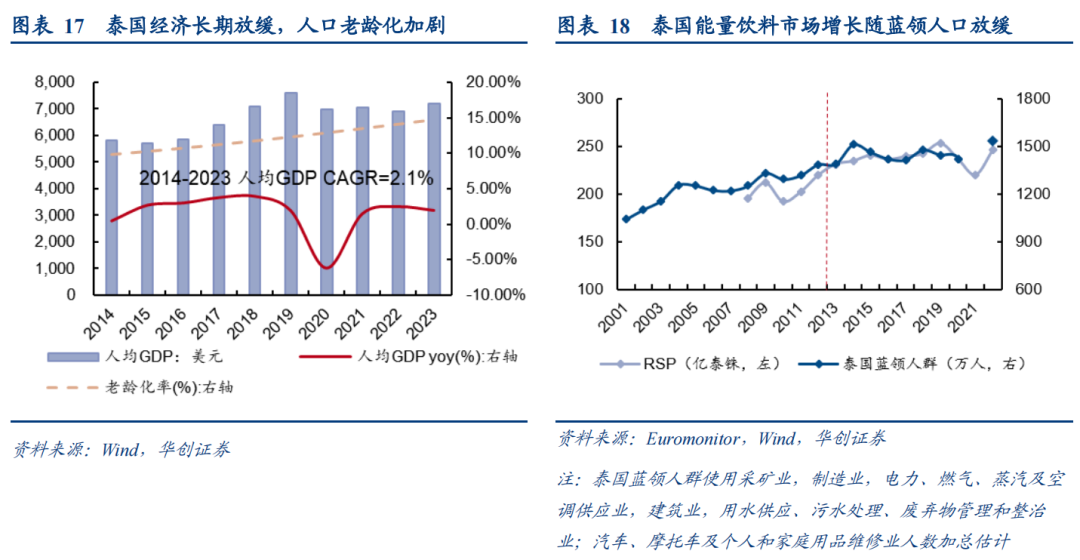

3、泰国:深度绑定蓝领,经济放缓与老龄化之下消费见顶

泰国属于中等收入国家,经济与城镇化发展放缓,且在东南亚国家中人口老龄化问题相对明显。泰国在20世纪80年代通过引入外资和产业转移推动劳动密集型制造业的发展,经济结构从农业为主转向加工制造业为主,截至2023年人均GDP约7180美元(在东南亚仅次于新加坡和马来西亚)、城镇化率达到53.6%亦处于中等水平。但由于产业升级缓慢、家庭债务较高及投资增长乏力抑制内需扩张等,泰国2010年以来经济与城镇化发展放缓,14-23年GDP复合增速仅为2.1%。此外,人口结构方面,泰国65岁及以上人口占比23年约14.7%为东南亚国家最高。

泰国能量饮料市场起步时间早,深度绑定蓝领人群,当前市场处于成熟阶段。泰国能量饮料市场起步于20世纪60年代,日本品牌力保健(Lipovitan)率先渗透,而后本土品牌泰国红牛、M150等陆续崛起。从事较高强度工作的蓝领阶层是核心消费群体,2013年以前,劳动力需求增加和蓝领阶层壮大驱动能量饮料市场较快增长,而后随着蓝领人群数量见顶放缓,根据欧睿数据14-23年人均消费量/RSP CAGR分别-0.4%/0.9%。

三大本土寡头格局稳固,小玻璃瓶为主要包装形式,单瓶单价较低。上世纪七八十年代起,天丝制药推出泰国红牛(Krating daeng)依靠户外广告与抽奖等线下活动崛起;90年代,政府禁止能量饮料抽奖活动对泰牛造成打击,M150加大线上投放,凭借体育与音乐营销把握年轻人跃升龙一;而卡拉宝则在2000年以后通过更清晰的摇滚激情定位,以及强大的配送和营销体系提升份额,逐步超过泰牛。2015年至今,行业三大本土寡头深耕市场、格局稳定,21年M-150、卡拉宝和泰国红牛分别占据泰国能量饮料市场约49%、30%和13%的份额。由于能量饮料消费长期与核心的蓝领人群绑定,故三大龙头的核心产品均为150ml左右小玻璃瓶装,瓶单价多在10-12泰铢(约2-2.5元人民币)、单价较低。

高端产品体量较小,预计与传统产品消费惯性强、产品矩阵丰富,及泰国经济增速放缓有关。行业增长放缓的背景下,龙头尝试推出高端系列产品拓展市场,如M-150母公司推出效果更强的M-Storm、针对年轻人的碳酸能量饮料Shark Energy,天丝红牛公司推出含果汁口味更丰富的Ready等,产品定价普遍在15泰铢/150ml以上。但总体来而言高端市场占比仍较小,我们预计主要系传统能量饮料形象深入人心,且在性价比高的同时,已经能够提供多样化功能(M150、Krating Daeng等在10-15泰铢价格带,均有3种以上细分产品),叠加经济增长动力不足之下提神相关产品增量升级需求受限所致。

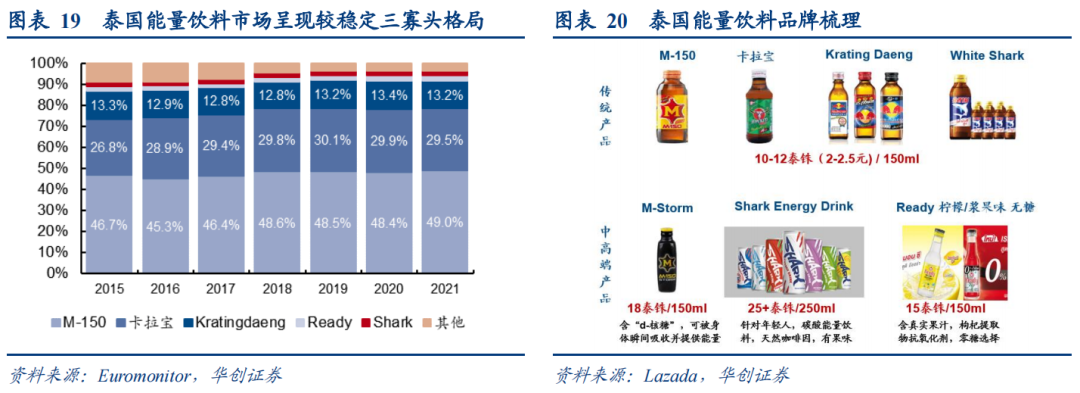

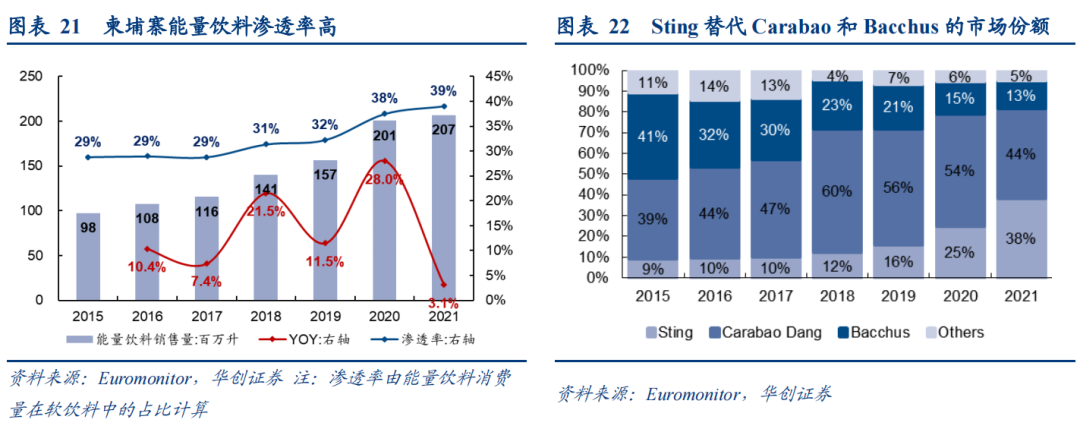

4、柬埔寨:高工作强度催生需求,新兴势力Sting崛起

高工作强度催生能量饮料需求,目前产品价格较高,存在性价比产品机会。柬埔寨经济增速较快、且工作强度高(工业以纺服建筑为主,全国周平均工作时间超过49小时)催生提神需求,18-21年能量饮料市场规模CAGR为16.1%,能量饮料零消费量占软饮料整体的39%左右。价格端,根据欧睿数据,2021年市场零售均价换算为人民币为5.8元/500ml,相当于日人均GDP的15%(2021年人均GDP为2167美元),对比泰国(7.4元/500ml,占日人均GDP的6%)明显较贵,性价比产品存在市场机会。

竞争格局上,早期Carabao和Bacchus占优,近年Sting份额快速提升。2018年以前,Carabao与Bacchus为柬埔寨能量饮料市场的主要品牌:泰国品牌Carabao从2004年起开始出口,柬埔寨作为核心市场之一占2015年海外收入的68%,营销层面主要系支持拳击比赛、组织卡拉宝乐队巡回演唱会等。Bacchus则是韩国品牌,主打高牛磺酸含量(2000mg/100ml,东鹏红牛等约50-60mg),2009年随着“韩国浪潮”进口切入白领市场、反响较热烈。而2018年起,Sting主打性价比、年轻化定位,产品定价较竞对低30-40%且容量更大,内容物为红色碳酸饮料式口味,营销上则签署柬埔寨当红说唱歌手为代言人,并赞助各大电竞赛事,在此基础上,依托柬埔寨最大的啤酒商Cambrew为装瓶分销商,实现快速铺货、抢占份额。

5、缅甸:短期动荡不改长期潜力,本土品牌fire dragon借势崛起

能量饮料快速增长势头受经济动荡影响,短期表现疲软,长期仍具发展潜力。缅甸人口数量超过5400万且结构年轻,当前城镇人口占比超过30%,且仍有提升潜力,能量饮料渗透潜在空间仍足,根据欧睿数据,其15年-21年能量饮料销量以7.7%的CAGR快速增长。但2021年政变后冲突动荡导致造成经济混乱,一方面国内GDP下滑,缅甸贫困率从2017年的24.8%增至2023年的49.7%,另一方面通胀高企导致能量饮料均价上涨,故预计能量饮料销量或受到影响。但长期维度看,21年缅甸能量饮料人均消费量约为1.2升/年渗透率仍较低预计随着经济恢复和贫困问题缓解,市场有望重回增长通道。

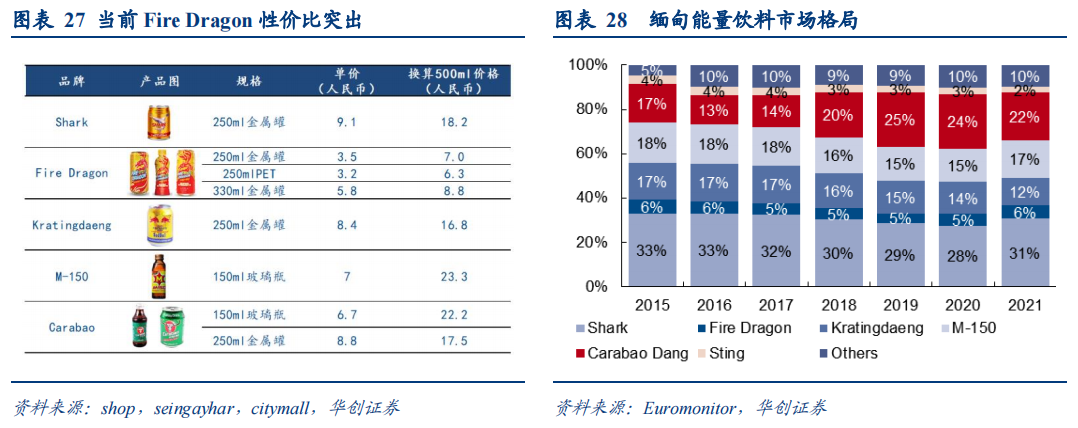

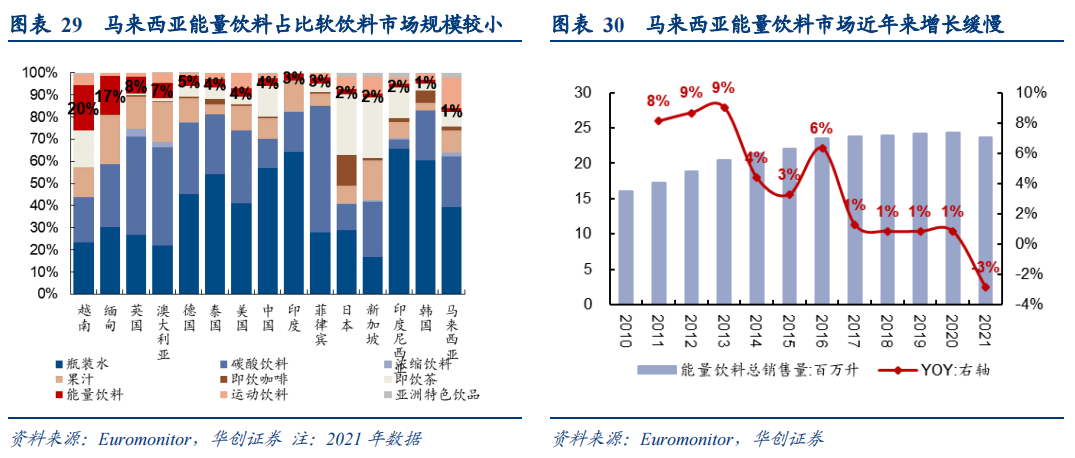

短期动荡之下,进口政策波动、产品价格通胀,本土品牌fire dragon供给与价格相对稳定。缅甸能量饮料市场长期由Shark、M-150、Krating daeng、Carabao四大泰国能量饮料品牌瓜分,2021年之前合计市场份额稳定在81%-85%。而2022年以来,一方面缅甸货币大幅贬值之下,进口品牌价格明显上涨,另一方面,缅甸要求进口食品办理进口许可证、有效期半年,相关进口政策波动导致卡拉宝等部分品牌供给不畅,而缅甸本土公司Europe & Asia Commercial Co Ltd的fire dragon品牌受益于价格与供给相对稳定,预计销量份额有所提升。

6、马来西亚:消费价格中高,红牛一家独大

马来西亚属于中等收入国家,城镇化水平已较高,经济增长放缓。马来西亚自上世纪70年代承接日本工业发展需求与产业转移,摆脱自然资源出口的经济模式,加工制造与服务业陆续腾飞。虽然亚洲金融危机后由于产业结构未能进一步成功升级以及政治等因素增长放缓,但当前已属于中等收入国家,2023年人均GDP为11379美元,城镇化率为78.72%已达较高水平(中国23年人均GDP约12614美元,城镇化率64.57%)。18-23年,马来西亚GDP复合增速为2.2%,呈现中低速增长,主要系其目前经济加工出口,而全球经济疲弱背景下主要贸易伙伴国需求减弱所致。此外,当地货币林吉特疲软和国内消费低迷等因素也对经济增长带来一定压力。

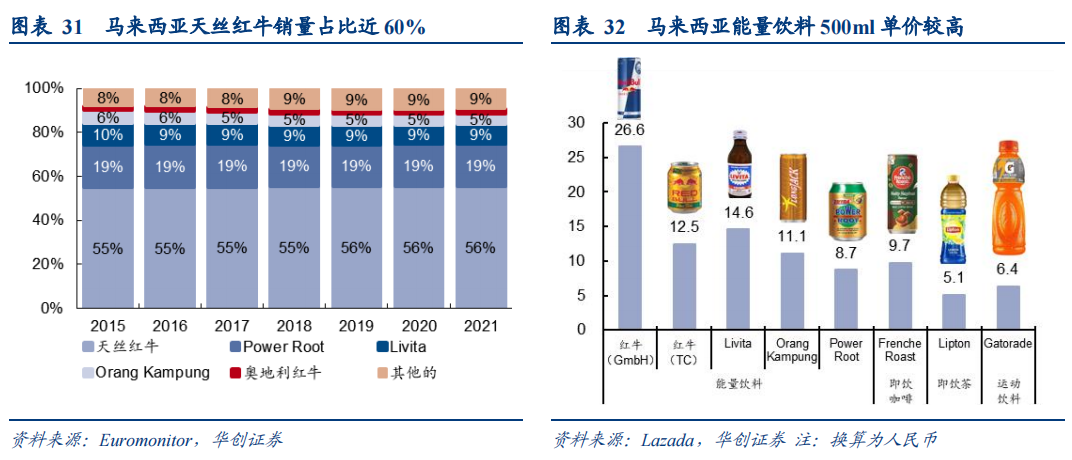

能量饮料渗透率低但市场总量见顶,预计主要与经济增速放缓,以及产品单价和含糖量偏高有关。根据欧睿数据,马来西亚2021年非现饮能量饮料销量仅占软饮料总销量的1.5%,人均消费量测算为0.7升/年,渗透率较低,但18-21销量CAGR为-0.4%。我们预计:一是由于城镇化已至较成熟阶段且经济增长放缓;二是能量饮料单价较高,品类间竞争力偏弱,根据欧睿测算,2021年每500ml能量饮料、即饮咖啡、运动饮料的单价分别约人民币7.8、6.2、3.2元,后两者在能够提神解渴的同时,性价比更高且营销普适性;三是马来西亚控糖趋势明显,消费者健康意识增强,政府也将从2025年开始,针对含糖饮料(每100ml含糖量超过5g),将消费税从0.5林吉特/L增加到0.9林吉特(参考当前汇率,相当于从人民币0.8元增加到1.45元),以抑制含糖饮料的过度消费导致的健康问题。为适应减糖潮流,红牛(GmbH)于2024年5月推出无糖版产品。

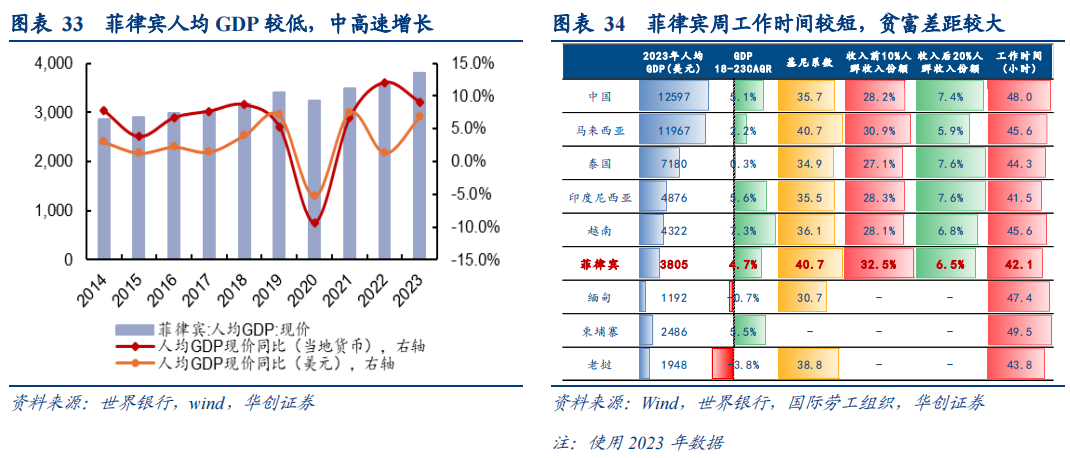

竞争格局较稳定,天丝红牛占据半壁江山,本土品牌power root位居第二,250ml金属罐为主要包装形式。行业规模变化不大的背景下,竞争格局也十分稳定,本土分销商Yee Lee Marketing手握泰国红牛和奥地利红牛经销权,核心产品天丝红牛市占率长期保持55%左右,并通过与赛车、摩托车等冒险运动绑定保持曝光量,高市占率带来的高议价权使其可以在超市、大卖场占据更多上架空间,渠道优势突出。龙二为本土品牌Power Root,定位“草本能量饮料”,主打添加两种原产于马来西亚的雨林草本植物“Tongkat Ali”和“Kacip Fatimah”,占据19%的市场份额。二者均主打250ml金属罐装,定价换算人民币约4.5元/罐,也代表了马来西亚能量饮料消费的主要形式。

7、菲律宾:工作强度不高、市场增长偏缓,本土性价比产品流行

东南亚第二人口大国,经济中速增长,但工作强度偏低且贫富差距较大。菲律宾人口数量约1.15亿,位列东南亚国家第二,且老龄化率仅5.3%;2023年人均GDP约3805美元,位列东盟六国之末,18-23年GDP CAGR约4.7%呈现中速增长。但菲律宾存在贫富差距大的问题——过去40年间,收入前1%人口所占收入比重一直在17%以上,而后50%人口所占比重未曾超过14%。究其原因是其“过早去工业化”,农业部门劳动力收入长期提升缓慢,而能够吸纳大量劳动力的制造业发展乏力,服务业中则多为低附加值的产业,因此虽然菲律宾经济中速增长,但就业岗位较为短缺,存在“在职贫困”的现象。

能量饮料人均消费量与中国类似,近十年当前量增趋缓。菲律宾能量饮料市场在2014年之前保持高单-双位数增长,但近十年总量表现平缓,2021年人均消费量约1.8L/年(与中国类似),我们预计主要系产业结构、贫富差距等原因导致其市场天花板较低,而当前核心人群渗透已基本完成。价格端,18年至今2波通胀是导致吨价波动的主要因素,而拉长到十年维度,整体吨价表现较为稳定。

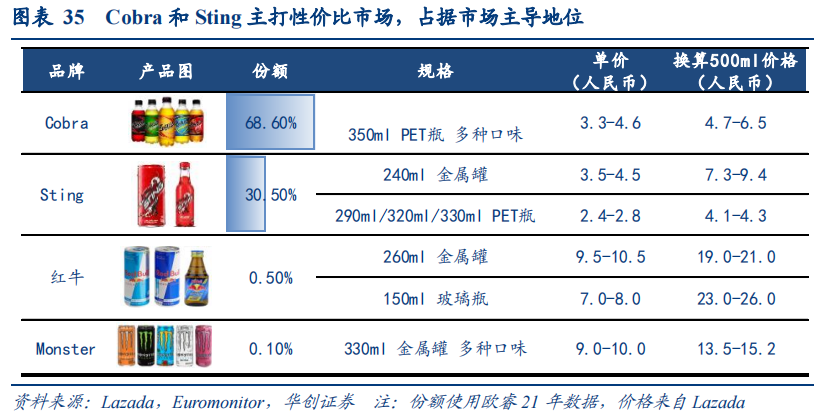

格局上,本土品牌Cobra依托包装创新与性价比崛起,占据绝对优势。根据欧睿数据,2021年cobra和sting两大品牌合计市占率达到99%,产品形态上玻璃瓶与PET包装二分天下,产品性价比高。占据市场近70%份额的Cobra品牌,于2008年由当地啤酒厂商Asia Brewery和Cobra International Beverage合作推出。其推出之初以工人为核心消费群体(广告语“你在奋斗中”、“真正的力量”),采用可回收的240ml玻璃瓶装且定价较当时的龙头红牛性价比突出,借助Asia Brewery渠道深入渗透在当地的sari-sari stores(类似夫妻老婆店),从而崛起并推动能量饮料市场扩容。Cobra也在后续进一步推出售价便宜、口味多元、更加便携的PET瓶装产品,并跟随市场趋势加强便利店、电商等渠道渗透,持续巩固优势地位。

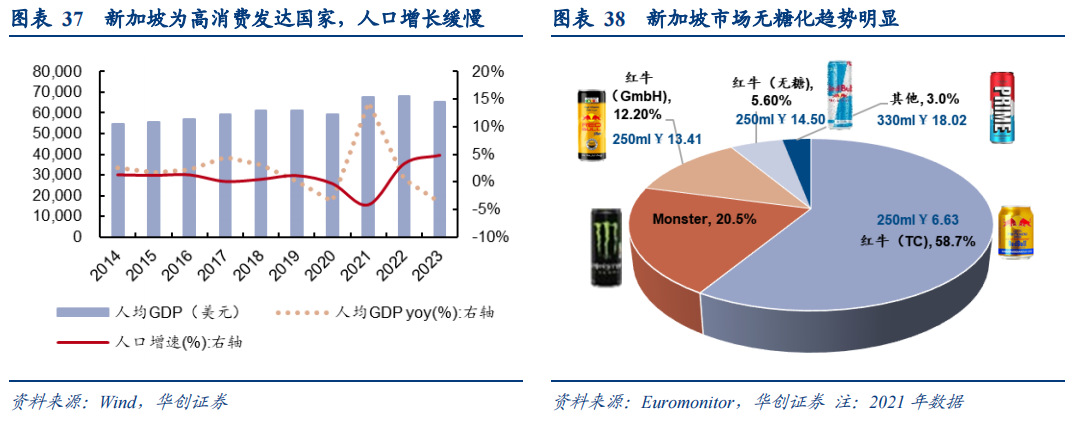

8、新加坡:市场步入成熟期,中高端消费为主,健康化趋势流行

能量饮料市场进入成熟阶段,中高收入年轻群体为主要消费者。新加坡属于发达国家,23年人均GDP水平约8.5万美元,但人口数量少,总人口仅接近600万。根据欧睿数据,21年新加坡能量饮料人均消费量约1.1升/年,18-21年人均消费量CAGR仅3%,人均消费量虽不高,但市场进入成熟阶段。我们预计主要系新加坡重体力劳动人群较少,当前能量饮料核心消费者是年轻人与中高收入群体,其拥有咖啡等替代选择(西式文化影响,人均咖啡消费量约135杯/年,为东南亚最高),且重视低糖健康消费。

天丝红牛先发优势明显,Monster差异化占据一席之地,行业健康化趋势凸显。红牛早期推进能量饮料市场教育、品牌力优势突出,根据欧睿数据,2021年天丝红牛、奥地利红牛(含无糖)市占率分别约58.7%、17.8%。Monster价格介于天丝红牛与奥地利红牛之间,凭借年轻化定位、类碳酸口感、多元的口味,崛起并占比约20%左右份额。目前,行业健康化趋势突出,一是无糖能量饮料流行,不仅占比较高(如奥地利红牛无糖版即占总销量约10%)而且表现优于行业;二是天然原料成为新趋势,与传统合成咖啡因不同,Mate等部分厂商从绿茶、马黛茶或咖啡豆中提取咖啡因用于生产,并采用充满活力的包装、电竞等年轻化营销,吸引年轻消费者。

(二)总结探讨:工作强度与经济增长驱动大盘,企业差异化机会充足

1、驱动因素:宏观环境是生长土壤,企业创新为必要补充

宏观环境:工作强度与经济增速决定提神需求,产品价格、消费习惯等解释额外差异。与健身等文化流行的欧美国家不同,东南亚大多数是发展中国家,能量饮料消费的核心诉求,是通过提神来在工作、学习及部分娱乐场合取得更好表现。因此我们统计发现:

1) 工作强度:东南亚各国能量饮料消费量与周平均工作时间呈正相关,如越南、泰国、柬埔寨均为工作强度较高的国家。

2)经济增速:在经济增长较快的国家,城镇化带来体力劳动需求、生活更加繁忙,而消费者通过提神获得的“回报”也更多,故能量饮料市场扩容速度更快,典型是印尼、越南、柬埔寨、缅甸(政治动荡前),而中国亦属于此列。

3)产品价格、消费习惯等:可解释额外差异,如马来西亚工作强度与越南类似,但消费量明显较低,我们预计主要系马来西亚能量饮料价格较咖啡、运动饮料等明显偏贵,且当地抗糖趋势明显。新加坡作为发达国家,能量饮料产品定价也较高,对应的核心消费群体(年轻人与中高收入)拥有咖啡等替代选择且重视低糖健康消费,故人均消费量不高且增速较慢。

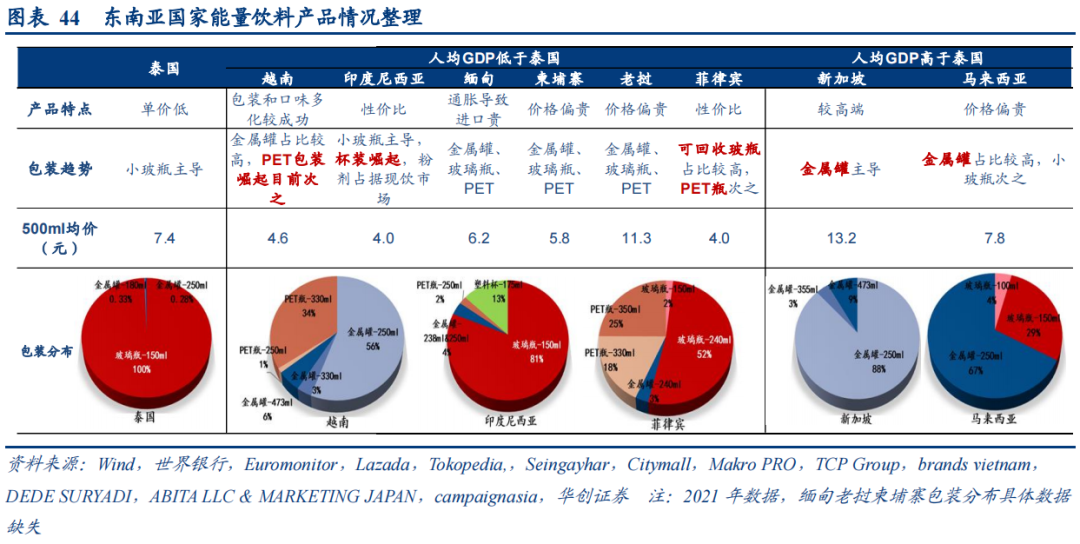

此外,成功的企业创新可进一步挖掘结构性机会。在宏观土壤之上,品牌通过包装差异化+更高性价比+口味多元化的创新挖掘增长新机,例如印尼先是泰国高价产品占据主流,而后粉末性、小杯装产品依次通过性价比与便捷性优化推动市场扩容;而越南在工作强度较高、经济增速较快的基础上,PET瓶装、口味多元化等创新层出不穷,市场持续高增(详述见下一小节)。

2、格局与产品:泰国品牌占据主导,创新超车机会充足

泰国品牌于本土市场竞争激烈、消费惯性强,在其他国家大多占据龙一,但也留出创新空间。泰国是东南亚能量饮料的发源地,本土市场中Krating daeng、M-150、Carabao依次崛起当前CR3约87%。泰国市场一方面竞争激烈,在10-15泰铢/150ml的核心价格带,每个品牌齐下均有3个以上子产品提供多元细分功能,且不乏在包装、口味、配方等方面进一步创新的高端产品;另一方面消费惯性较强,虽有包装与口味的创新选择,但150ml小玻瓶装产品占据99%以上份额,同时也多为黄色甜味饮料。而在其他东南亚国家,泰国品牌作为能量饮料普及的核心推动者大多占据龙一地位,不过由于其提供的产品丰富度不及本土,且其他国家消费惯性也相对较弱,因此也不乏创新超车的空间。

人均GDP低于泰国的市场:故创新路径主要是性价比配合包装差异化(PET、杯装化、可回收玻瓶),口味亦走向多元化。对越南、印尼、菲律宾等经济发展水平低于泰国的市场而言,泰国品牌一是定价中高端,二是产品形式较单一,故本土或其他国际品牌拥有差异化创新崛起机会,目前合计份额超过泰国品牌。

印尼:粉末状与杯装液态先后崛起,性价比与便捷性持续提升。Extra Joss在90年代通过推出性价比突出的小包冲泡装崛起,带动能量饮料品类大众化渗透,并进一步开拓现饮场景。而近年来,Power F提供价格仅为0.4-0.5元人民币/175ml的小杯装产品,兼具性价比与便捷性的选择,掀起行业从粉末状向液体状转化的潮流。

越南:PET包装创新、碳酸果味化丰富口感依次演绎。在泰国红牛占据中高档价格带(换算人民币3-3.5元/250ml),且金属罐装便携性较差的情况下,先是有本土品牌Number1主打PET包装、定价2-2.5元/330ml,再有同为PET装的Sting品牌通过口味创新并借力百事渠道崛起,整体市场持续高增,而当前消费结构中金属罐与PET二分天下。

缅甸:消费量有提升潜力,差异化空间仍足,性价比有崛起机会。能量饮料人均消费量水平低于东南亚平均水平,增量空间显著。主流产品为传统泰国品牌,口味较单一,市场差异化机会充足。且整体定价高端超过消费水平,中低端价格带空白,性价比产品有崛起机会。

柬埔寨、老挝:百事旗下Sting替代泰国品牌。人均GDP均不到3000美元,原先泰国品牌占据优势,近年来Sting凭借更高的性价比、多元化的口味、百事渠道基础、国际品牌领先营销赢得年轻人喜爱,份额不断提升。

菲律宾:低消费水平下,性价比产品强势替代,叠加官司风波,泰国品牌几乎退出市场。菲律宾人均GDP约3800美元,明显低于泰国,低消费水平下,本土厂商亚洲啤酒厂推出可回瓶的能量饮料Cobra,240ml玻瓶装价格换算人民币仅2-2.5元,并借助既有渠道快速渗透,迅速抢夺泰国红牛份额。而后PET瓶装的Cobra、Sting等品牌也陆续上市满足更多元化的需求。而2012年天丝集团与其在菲律宾的代理商EFDI产生官司纠纷,如今泰国品牌已基本退出菲律宾,Cobra、Sting市占率分别约69%/31%。

马来西亚、新加坡经济发展水平高于泰国,龙一天丝Red Bull构筑消费基本盘,市场健康减糖趋势明显。天丝集团通过Red Bull品牌布局马来西亚与新加坡(Krating daeng典型产品是150ml小玻瓶与250ml矮胖罐装,口味较单一;而天丝Red Bull定位更加高端,产品有250ml细长罐装、带气泡、以及果味、无糖选择),市占率均在50%以上。而其他品牌包装创新较少,差异化方向主要集中于配方、营销层面,迎合当地天然健康、低卡减糖的消费趋势。此外,值得一提的是,两国能量饮料相对于其他饮料的定价,比其他东南亚国家更贵(参考图表 42)。

马来西亚:其他品牌价格带与天丝Red Bull类似,配方、营销等进行差异化。马来西亚人均GDP与我国相近、城镇化水平更高,天丝Red Bull当地售价约5元/250ml,龙二power root亦采用250ml罐装、价格与其类似,定位上主打“草本能量饮料。”

新加坡:消费水平高,奥地利红牛、Monster等国际品牌向上补充升级。新加坡作为发达国家消费水平较高,天丝Red Bull在当地属于性价比产品,monster与奥地利红牛等价格是其大约2倍,通过国际品牌的产品定位、营销拉力高举高打,作为向上升级的补充。

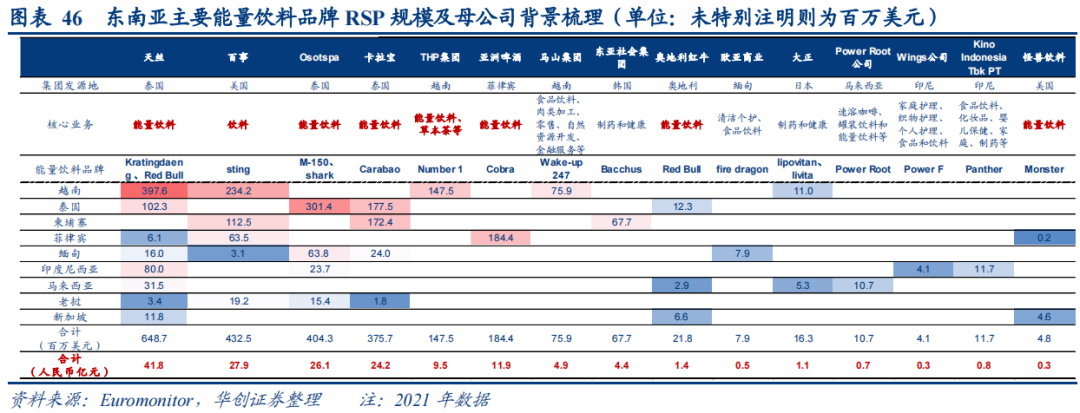

从企业角度,一线龙头业务聚焦、跨国布局,天丝与百事Sting零售规模可达约50亿。东南亚市场能量饮料的一线龙头企业包括天丝、百事、Osotspa与卡拉宝,共性公司资源聚焦饮料业务,且强大的综合实力支撑起跨国经营,在越南、泰国、柬埔寨三大核心市场占据优势地位并辐射其他国家。其中实力最强的天丝红牛与百事sting零售规模50-60亿元,前者先发优势与品牌力突出,后者产品定位性价比、年轻化、口味创新,依托百事渠道与营销实力亦成功崛起。其余企业多局限于单一国家,受本土市场空间+企业资源聚焦程度影响,如越南、菲律宾能量饮料市场较大,且THP集团与亚洲啤酒资源聚焦,故RSP仍有10亿元以上,而马来西亚、印尼的本土品牌隶属于某综合性集团,资源倾斜不足,故相对一线龙头竞争力欠缺。

三、东鹏机会:优选成长,差异突围

东鹏在国内高增的基础上,明确提出规划东南亚建厂谋划出海,我们结合龙头竞争优势与东南亚市场具体情况,对其在东南亚的发展空间与策略进行展望。

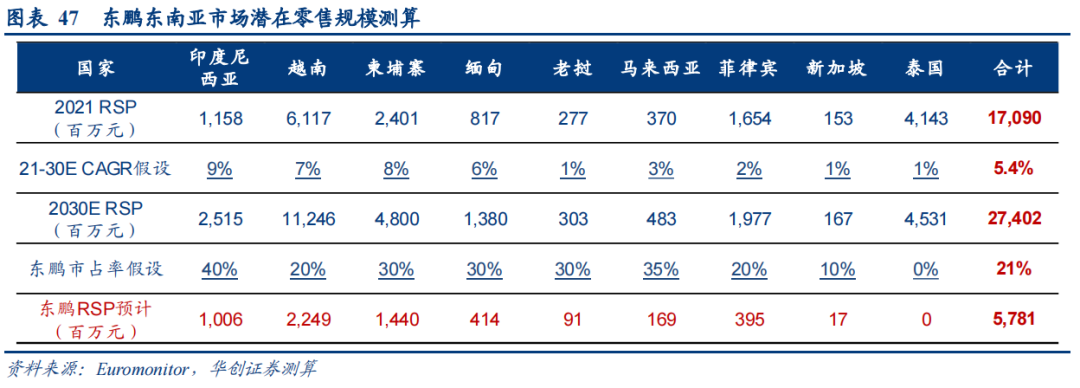

1、潜在空间展望:出海战略明确,中长期可看40亿收入

东鹏出海战略方向明确,优选高潜成长中市场,探索差异化品类路径。我们预计印尼、越南、柬埔寨市场人口数量多且增速较快,有望贡献核心增量;泰国、新加坡拓展潜力相对较小。测算中长期东南亚出海潜在零售规模可达近60亿元(对应出厂收入近40亿元),核心假设如下:

印尼:人口数量最多,经济中高速增长且人均消费量仍有较大提升空间,属于优质的成长中市场。目前格局分散,CR5仅为32%,且暂无专注于能量饮料赛道的强势本土品牌。公司本土建厂重视度高,PET便携包装+性价比定位,预计契合当地需求,假设份额提升至40%。

越南:成长性较好且规模东南亚最大,但市场竞争激烈,参考number1与Sting的市占率,假设东鹏成为寡头玩家之一,份额20%。

柬埔寨:成长性市场,格局变化快,当前sting占优,东鹏同为PET包装+性价比定位,预计强化运营之下份额有望向sting靠近,假设市占率30%。

缅甸:市场渗透率处于提升通道,有望随经济增长持续扩容,当前市场格局未定,三大泰国公司仍占优,预计东鹏具备突围机会,假设市占率30%。

老挝:总量表现稳健,但Sting持续替代泰国品牌,份额达到约50%,预计同为PET包装+性价比定位的东鹏,份额有望逐步提升,假设市占率30%。

马来西亚:人均消费量仍有提升潜力,但当地产品包装单一、定价较贵影响渗透,预计东鹏依靠突出性价比有望成为头部玩家,甚至带动市场扩容,假设市占率35%。

菲律宾:市场总量基本稳定,本土品牌售价已较低,假设市占率20%。

泰国、新加坡:拓展潜力相对较低,前者市场成熟缺乏量增,且消费惯性强、竞争激烈,对东鹏而言进入性价比较低,假设份额0%;而后者人口数量少,且高消费水平之下成熟国际品牌竞争力更强,假设份额10%。

2、策略建议:优选成长性市场,差异化策略突围

产品层面:性价比普遍受到欢迎,基于调研落地包装与配方差异化。

越南、印尼、菲律宾:建议定价与本土品牌/sting相近或略高,以瓶型、配方、营销创新吸引消费者。上述市场当前主流产品均价已较低,我们认为作为在当地尚无品牌与渠道基础的新进入者,东鹏若采取更加低价的策略,竞争难度较大且盈利不高。故建议定价上可与新崛起的主流品牌相近或略高(低于较贵的泰国品牌),并通过瓶型、口味、功效、营销层面的差异化吸引消费者。

马来西亚、老挝、柬埔寨、缅甸:性价比策略有望打开市场,马来需关注当地抗糖趋势。柬、马、老三地能量饮料消费均价相对较高,其中柬埔寨sting品牌已依靠更高性价比明显提升份额,马来西亚人均GDP水平与中国类似、工作强度也较高,但价格或成为制约渗透的因素之一,且250ml金属罐装主导的单一包装形式也给新进入者创新留下空间。建议通过性价比结合包装创新切入,或可差异化推动市场扩容。此外,针对马来西亚,配方上可因地制宜推出减糖及无糖产品,迎合当地抗糖趋势。

此外,深度市场调研后,或可采用中大规格+淡口味,捕捉具有饮料类解渴需求的人群。东南亚传统能量饮料包装普遍较小、牛磺酸与咖啡因浓度较高、口味偏甜,一是主打强目的性快速饮用,二是小包装可帮助控制一次性摄入量,三是单价更低。但近年部分市场对更清爽的口感偏好增加,也有品牌通过330-350ml PET瓶装,叠加水果、碳酸口味等创新崛起。东鹏原配方、口味即淡于东南亚能量饮料,我们认为公司在深度调研当地需求后,可尝试以500ml包装、贴近同规格运动饮料的价格带进行推广,平衡功能性、解渴和性价比定位,捕捉更多消费者人群。

营销方面:生动化的营销活动强化品牌影响力,可延续一元乐享策略。一方面,在明确核心消费群体的基础上,可参考Sting崛起经验,在产品定价具备性价比的同时,通过户外大屏广告、赛事赞助、线下消费者互动等方式拉升品牌高度、放大声量,吸引年轻消费群体。另一方面,能量饮料作为快消品,中奖这一消费者互动方式有效性较强,公司可因地制宜推广一元乐享(考虑终端合作、供应链搭建难度),强化品牌黏性。

渠道运作:快速进入连锁业态,针对渠道覆盖难度较高的地区,可考虑与当地公司合作共赢。一方面,7-11等连锁业态在泰国、印尼、马来西亚等国家普及度较高,可借此快速完成覆盖并提升品牌影响力。另一方面,更需重视传统分销渠道,尤其经济发展程度较低的缅甸、菲律宾等市场存在大量类似“夫妻老婆店”的下沉终端,铺货难度较大,故外资品牌在进入此类市场时,可尝试依托本土企业的渠道优势与市场经验,借力快速提升产品覆盖度。例如喜力、朝日、可口可乐等国际厂商均曾与菲律宾本土厂商Asia Beer达成分销合作关系,而当地市占率第一的Cobra能量饮料亦是Cobra International Beverage与Asia Beer合作推出的产品;而在柬埔寨,Cambrew作为当地最大的酿酒商,同时也是百事可乐的装瓶公司,旗下的百事可乐、七喜、Sting(柬埔寨市占率65%)均借助其渠道进行销售。

四、投资建议:优质赛道出海,更显空间广阔,建议紧握龙头东鹏

能量饮料优质赛道,出海更显空间广阔,建议紧握龙头东鹏。饮料赛道兼具高消费粘性与长景气周期,在大部分消费品进入中低速增长时代的背景下,随功能性认知持续渗透仍保持亮眼增势,且中长期通过迈向全球化,高成长持续性有望进一步强化。年内来看,成本端PET低位、白砂糖价格下行则利好业绩释放。标的上,建议紧握龙头东鹏,国内持续引领能量饮料扩容、第二曲线快速放量,前瞻落子东南亚、志在全球化,维持目标价250元与“强推”评级。

五、风险提示

1、海外扩张不及预期。海外营商环境、市场需求等与国内存在一定差异,需因地制宜进行适应,存在拓展不及预期的风险。

2、原材料价格大幅上涨。原材料成本的显著上升可能会压缩公司的利润率,对整体盈利能力造成压力。

3、部分数据估算或存在误差。测算基于特定假设及历史数据,实际结果可能因市场波动、政策变化、行业竞争及公司运营等因素存在偏差。

首席分析师:欧阳予

浙江大学本科,荷兰伊拉斯姆斯大学研究型硕士,8年食品饮料研究经验。曾任职于招商证券,2020年加入华创证券。2021-2024年连续四届获新财富、新浪金麒麟最佳分析师评选第一名,其中2024年获新财富、新浪金麒麟、水晶球和21世纪金牌分析师等评选第一名。

——白酒研究组(白酒、红酒、黄酒、酒类流通行业)

分析师:田晨曦

分析师:刘旭德

助理研究员:王培培

——大众品研究组(低度酒、软饮料、乳肉制品、烘焙休闲食品、食品配料等)

组长、高级分析师:范子盼

中国人民大学硕士,6年消费行业研究经验,曾任职于长江证券,2020 年加入华创证券研究所。

分析师:杨畅

分析师:严晓思

——餐饮供应链研究组(调味品、预制食品、卤味餐饮连锁等)

高级分析师:彭俊霖

上海财经大学金融硕士,5年食品饮料研究经验,曾任职于国元证券,2020年加入华创证券研究所。

助理研究员:严文炀

上海财经大学经济学硕士,16年食品饮料研究经验。曾任职于招商证券,瑞银证券。自2013至2024年,获得新财富最佳分析师八届第一,两届第二,一届第三,获金牛奖最佳分析师连续三届第一,连续三届全市场最具价值分析师,获水晶球最佳分析师四届第一,获新浪金麒麟最佳分析师连续六届第一,获上证报最佳分析师评选五届第一。

推荐阅读

刚刚,这家A股公司宣布终止重大重组,明日复牌

224

224

【头条】金融从业人员五年减少32%

345

345

【建投有色】铜年报:莫道风波如浪深,吹尽狂沙铜起时

332

332

董秘回复了 | 贵公司硫铁矿储量如何?| 川渝上市公司爆料(2024.12.18)

181

181

周二热门中概股涨跌不一 台积电跌3.9%,小鹏汽车涨9.45%

659

659

天融信DeepSeek安全智算一体机首批通过工信部能力认证!

800

800

“两新”政策持续落地显效 相关行业11月利润较快增长

595

595

摩根大通:美股明年将继续领跑全球市场

411

411

如何让群众早日用上药?国家医保局答记者问:四项举措有力推动国谈药品落地

248

248

【每日收评】短线情绪回暖!抖音豆包、脑机接口概念股批量涨停

449

449